当银行发来一封信|CRS背后的故事- CRS 十二大问

银行来信,惊扰清晨

“Iris,我一早给你打电话,是因为我刚收到银行的邮件,说我的账户要被冻结了。”

电话那头的焦急语气,让人立刻警觉。

这是2025年4月的一个早晨,我接到一位老客户打来的电话。他是某家跨境电商企业的实控人,几年前因业务需要在新加坡和香港分别开设了账户。直到收到这封银行的“税收居民身份自我证明”补交通知,他才第一次认真看待 CRS 这件事。

那封信不是危机的开始,而是系统启动的提醒音。

今天我们就通过这个故事,来回答大家最关心的CRS 12问:

❓ 一问:CRS 到底是什么?

CRS,全称“共同申报准则”(Common Reporting Standard),由OECD发起。

它要求全球参与国的银行、券商、保险等金融机构每年自动向客户税收居民所在国汇报账户信息,包括余额、利息、红利和投资收益等。

☞ 一句话总结:境外账户早已不再隐秘。

❓ 二问:究竟是什么导致境外投资被征税?

关键在于两个制度的交汇:

1. 税务居民身份认定(由中国税务机关判断)

2. 金融账户信息交换机制(由境外机构按照CRS主动上报)

当你的身份在中国是税务居民,而你的境外账户被纳入CRS信息交换,境外资产是否产生收益、是否申报纳税,就成为税局视野内的合规问题。

❓ 三问:我人已经离开中国,还会是中国税务居民吗?

不能简单以“移民”或“离境”判断税务身份。

根据中国税法,只要符合以下任一条件,就可能被认定为中国税务居民:

· 每年在中国境内居住满183天;

· 家庭或主要经济利益中心仍在中国;

· 虽身在境外,但主要资产、户籍或社会关系仍在中国。

许多高净值人士误以为“人在海外”就自动脱离中国税务身份,实际上,税务居民的认定标准比你想象中复杂,也更具穿透力。

❓ 四问:金税四期真的已经实施了吗?

是的。“金税四期”已于2023年全面上线。

这是一套全国统一的数字税务监管系统,其核心能力包括:

· 统一企业与个人名下资产、收入、社保、公积金等数据;

· 穿透识别资金流动路径,分析申报与实际之间的偏差;

· 与CRS等全球信息交换机制打通,实现中外联动、数据闭环。

☞ 它不是用来“吓人”的系统,而是一套越来越精细化、实时化的征管工具。

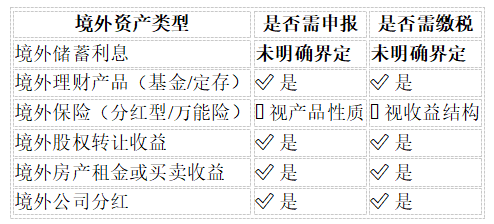

❓ 五问:哪些境外资产会被征税?

关键不在“你持有什么”,而在两个因素:

· 是否为中国税务居民

· 是否产生了可征税的收益

请看下表:

提示:只要你是中国税务居民,且资产产生收益(利息、分红、资本利得等),原则上都应依法申报并纳税。

❓ 六问:在境外炒股也要交税吗?

是的,但需区分情况。

根据《财政部 国家税务总局公告2023年第23号》文件,内地投资者通过沪港通、深港通投资香港上市公司股票,或通过基金互认购买港基获得的转让差价所得,继续暂免征收个税,该政策将执行至2027年12月31日。

但请注意:

· 只有通过互联互通机制的交易才有此豁免

· 在美国、东南亚、日本等其他市场开设股票账户或通过第三方券商炒股,取得的股票差价收益或股息红利,原则上属于应税收入

☞简言之:在境外市场炒股的资本利得,除豁免范围外,均应纳入纳税申报。

❓ 七问:在境外炒股缴税时,能否盈亏互抵?

这是很多人关心的实操问题。

根据《国税函〔2006〕1200号》规定:

· 境内股票转让所得可在同一纳税年度内进行盈亏相抵;

· 若当年为负数,可视为0申报,但亏损不能结转至下一年度。

境外投资能否类比?目前税法并未明确相关抵扣规则。

我判断现实操作中面临三大难点:

❶. 收益识别难:证券账户中,提款金额是本金还是收益?多数平台未作区分。

❷. 跨币种核算复杂:境外股票收益涉及外币兑换损益,如何认定合理汇率?

❸. 时间点判断难:多笔投资跨年度,缺乏统一的会计口径。

☞实务建议:如你有大额境外投资,建议借助专业机构进行收益结构梳理,结合境内外税收协定进行合规筹划。

❓ 八问:买了海外保险,要不要缴税?

答案取决于两个维度:产品性质与收益结构。

重点在于:如果退保时有“现金价值增值”,或获得分红等投资性收益,在税法上可能构成应税所得。

例如我们熟悉的储蓄分红寿险、非消费型重疾险、年金险等,通常具有现金价值,属于CRS汇报范畴,可能会被金融机构上报中国税务机关。

那是否所有这些收益都必须缴税?现实要复杂得多。

根据《中华人民共和国个人所得税法》现行规定:

✅ 保险赔款免征个税。

▶▶目前保单的现金价值增值与分红,在实践中也尚未被纳入申报范畴。

但这背后其实存在长期的“法理争议”:

· 一派认为:这是保险理赔,应免税;

· 另一派认为:属于资本利得,应纳入个税体系。

国家税务总局科研所特聘研究员杨默曾指出,具有投资功能的保单,现金价值返还机制类似小型信托,因此被广泛应用于高净值客户的财富管理与税务筹划。

☞ 我认为短期内仍不太可能全面征税,原因有三:

①. 保险行业是特殊行业

其“资产隔离、跨境配置、可退可增”功能,很多都建立在**“免税假设”基础之上**,如果税制强行介入,意味着整个金融产品体系将被迫重构,行业冲击极大。

②. 现实征收存在执行难题

若理赔免税而退保需纳税,那岂不出现:

o 身故免税、生存反被税?

o 分期缴费+部分退保,如何判断“增值”?

o 奖励性质分红如“孩子考入名校”奖金,属奖金?利息?还是赠与?

税目如何界定?税率如何适用?征管成本远高于可得税收。

③. 国际惯例倾向免税

尤其是高端寿险与万能险,其设计初衷是代际传承与财富延续。若被一刀切征税,反而破坏全球通行的金融体系逻辑。

☞ 结论:不建议客户将“免税”当作配置保险的唯一理由,但也无需对未来政策过度焦虑。真正重要的是结构清晰、合规前置、路径审慎。

❓ 九问:境外银行卡里的理财收益,会被追缴吗?

是的。只要你是中国税务居民,以下收入理论上都属于应申报纳税范畴:

· 境外存款利息

· 理财产品分红

· 基金红利与赎回收益

随着CRS数据的结构化、系统化对接,税务机关已不再依赖“举报”或“抽查”,而是通过数据模型直接识别潜在漏报行为。

❓ 十问:高净值人群到底面临怎样的危机?

一句话总结:全球信息透明 + 税务身份穿透 + 系统性联动,你已经“无处可藏”。

过去:

· 依赖境外账户隐蔽性

· 税务机关数据系统不统一、反应慢

· 多数情况靠“撞运气”,谁主动申报谁吃亏

现在:

· 信息全球交换,数据实时传输

· 金税四期 + CRS,从“查企业”走向“查个人”

· AI比对模型上线,未申报账户会自动被筛查、预警、建模

☞从税收监管角度来看,这不是“你会不会被查”,而是“什么时候被系统识别”。

❓ 十一问:我们可以做什么?

不要恐慌,但更不要等事情找上门才行动。

我们通常建议客户,从三条路径出发,逐步建立合规的财富管理体系:

✅ 第一步:合规申报,补税并避免重复征税

对于中国税务居民而言,最基本、也是风险最低的做法就是合规申报:

· 如实申报境外账户、理财、保险、股息等应税收入;

· 对历史漏报部分及时补税,避免滞纳金与罚款;

· 借助《避免双重征税协定》(DTA)合法抵免在境外已缴税额,避免重复征税。

☞很多客户担心“主动申报”会引发更大风险,但现实是:主动永远比被动安全。

✅ 第二步:配置到未实施CRS的国家?理论可行,实操风险极高

部分客户提出:“那我干脆去没加入CRS的国家投资?”

理论上行得通,但现实中:

· 真正未加入CRS、又金融安全、制度成熟的国家非常少;

· 最常被提到的美国虽然不是CRS签署国,但有FATCA制度和IRS系统;

· 一旦牵涉赠与、遗产或州税,整体税负甚至高达40%以上。

☞你不是避开CRS,而是进入了另一个更复杂的税务体系。

✅ 第三步:超高净值人群的解决方案——结构筹划 + 身份规划

真正系统性的应对,是以家族办公室、家族信托、保险配置和私募基金为核心的合规架构设计:

· 实现资产隔离、收益分层、税务筹划与代际传承;

· 搭配港籍、星籍等身份安排,可实现信息非穿透或CRS豁免;

· 比如香港《家族投资控权工具的税务减免条例》给予0%利得税,极具吸引力。

☞这是筹划,不是规避;是合规架构,而非监管空子。

“

❓ 不是所有资产都会被CRS抓住吗?

并非如此。CRS只汇报**“金融账户体系内”的资产**,包括:

· 银行账户

· 投资账户

· 分红型保险

· 股票、债券、基金等

以下这类实物或非系统资产不属于CRS自动交换范围:

· 海外房产、游艇、珠宝、艺术品、现金等

· 非现金价值型保险保单

· 私人交易类非标准化资产

☆资产结构决定了“是否可被看见”;但被看到不是风险,结构不清晰才是。

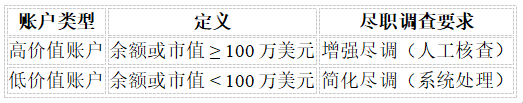

❓ 十二问:个人账户超过100万美元就一定会被申报吗?

这个传闻不完全正确,但也不是空穴来风。

CRS并未规定“超100万美元账户必须申报”,但在金融机构操作层面,100万美元确实是分界线:

虽然法律层面并不强制差异待遇,但:

· 高价值账户确实会被优先处理;

· 部分金融机构甚至会直接全量上报,不分高低;

· 系统升级后,账户金额已不再是唯一判断标准。

☞与其赌概率,不如主动梳理账户结构、核查身份认定、调整风险敞口。

在系统时代,结构比位置重要

不是你持有什么资产,而是它是否在“系统”里;

不是你把钱藏在哪里,而是你是否愿意站在阳光下。

CRS的本质不是“抓你交税”,而是让税务信息回归公平与对等。

真正的筹划者,从不赌漏洞,而是用结构搭建确定性、用路径设计长期性、用合法合规赢得安心。

在CRS与金税四期双重推进的时代,“不确定性”本身已成为财富管理的变量。

我不建议客户将“免税”当作配置资产的唯一理由,但也无需被风向牵着走。

合规、合理、审慎、有底线的资产规划,才是穿越周期的底牌。

怎么下这盘棋、何时出这一步,我们一直在观察,也始终陪伴客户做出最合适的选择。